2022-06-07

受高通脹、美國聯儲局加息和經濟衰退預期的影響,自年初以來,美股三大指數大幅下跌,其中標普500指數連跌7周,創下歷史記錄;與此同時,其中以科技股為主的納斯達克綜合指數年內下跌超25%,進入技術性熊市。大幅下跌之後的美股難言見底,巴克萊策略師在一份報告中表示。「鑒於標普500指數近期眾多負面情緒影響,我們認為風險仍在向下行方向積聚。」

面對連續下跌和震盪加劇的美股市場,很多投資者可能已經想到,可以採用杠杆ETF或反向ETF來放大自己的短線收益。

目前,美股市場上發行了不少杠杆和反向ETF,其中Direxion為全球第二大杠杆與反向ETF發行商,尤其以三倍杠/反ETF產品最為著名, 坐擁70只杠杆與反向ETF以及13只無杠杆ETF於紐約交易所上市。

那麼什麼是杠杆及反向ETF呢?

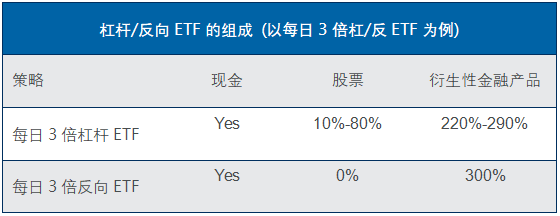

杠杆及反向ETF是指通過投資於股指期貨、互換合約等衍生性金融商品組成的杠杆投資工具,實現追蹤目標指數每日收益的正向/反向一定倍數。

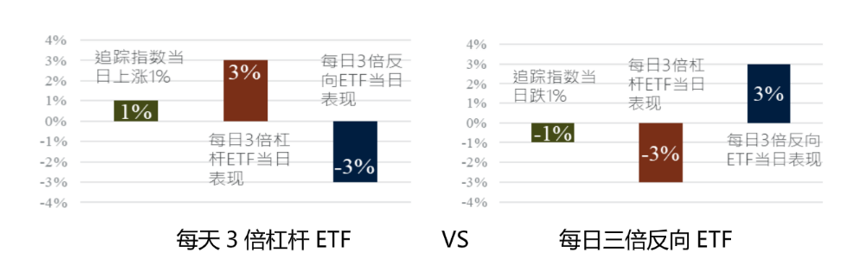

以每日三倍做多標普500指數(SPXL)為例,當標普500指數單日上漲1%時,該杠杆ETF預期當天單日的淨值會上漲3%,即能放大每日投資回報;反之,當標普500指數單日下跌1%時,該看多標普500指數的杠杆ETF當天單日淨值就會下跌3%。

反向ETF重點在於「反向」,通常被使用來看空市場或對沖市場下跌使用, 也就是說,其回報與追蹤指數呈反比,追蹤的指數上升,反向ETF的價格就下跌,而指數下跌,反向ETF的價格就上升。如Direxion發行的每日三倍放空ICE半導體指數(SOXS),ICE半導體指數單日跌1%,SOXS預期單日會有3%的收益。

在交易方式上,杠杆和反向ETF也很簡單,與其他ETF交易方式一樣, 在開通的一般

股票帳戶中就可以盤中隨時買賣杠杆和反向ETF,市場交易價格隨行情即時變動,相當方便,透明且具有流動性。同時,和股指期貨等衍生品相比,它的優勢在於不需要開通保證金帳戶進行交易, 入場費低、不存在斬倉的風險,投資者不用進行保證金管理,即使發生損失,最大損失也不會超過投入的本金。

需要特別指出的是,杠杠和反向ETF是專為有經驗的機構或投資人設計的,他們會每日監控其持有的杠/反ETF的表現, 主要用於進行短期的杠杆操作與風險對沖,例如, 以三倍杠/反ETF來看, 持有平均期間約3-5天, 一些追蹤指數本身波動很高的杠/反ETF, 日內交易也很常見; 杠/反ETF追蹤目標指數的單日漲跌幅的正向/反向一定倍數, 因此 持有杠/反ETF超過一個交易日的總收益會受到每日倉位重新平衡(目的在維持追蹤目標指數每日收益的固定杠反倍數)與複利計算影響, 令其累積總收益與目標指數的累積總回報不直接構成確定的倍數關係,主要是這類ETF的目標收益是以每日為基礎, 被設計來做短期交易使用,而不是長線投資持有。

那麼投資者又該如何使用這些杠杆和反向產品賺取潛在收益呢?受到每日倉位的重新平衡與複利計算影響,杠杆與反向ETFs適合在市場或追蹤標的短期出現明顯的趨勢與方向時(上漲或下跌)使用;例如大盤出現明顯單邊升市時,可短線利用杠杆ETF,快速且簡單放大短期回報,如果遇到市場明顯大跌時,則可以利用反向ETF短線發揮其防守並對沖市場下行風險的作用或用來看空市場交易使用。

正像開頭所說中的一樣,隨著美國聯儲局進入加息週期,對高估值的科技成長股尤其帶來較大的負面影響,這時候可以考慮通過追蹤科網產業的反向型ETFs來短期對沖科網股下跌的風險或者看空交易獲取投資回報,例如每日3倍放空標普科技產業(TECS)或每日3倍放空道瓊網絡產業(WEBS)。

相反, 若投資者認為短期內科技網絡股超跌反彈的機會高,杠杆型ETF則是不錯選擇,例如每日3倍做多標普科技產業(TECL)或每日3倍做多道瓊網絡產業(WEBL),是搶短線反彈的看多交易工具。

當然,如果你不想使用倍數較高的杠反ETF放大風險敞口,市場上也有每日反向一倍或反向二倍的ETF可供選擇, 例如, 每日一倍放空標普500指數(SPDN)也是一個不錯的風險對沖或避險選擇。

最重要的是要謹記,杠/反ETF為戰術型投資工具, 並非傳統買入與持有的投資工具, 投資者買入後必須每日監控其表現!

免責聲明:本文轉載自其它媒體,轉載目的在於傳遞更多信息,並不代表本網贊同其觀點和對其真實性負責,亦不負任何法律責任。本站所有資源全部收集於互聯網,分享目的僅供大家學習與參考,如有版權或知識產權侵犯等,請給我們留言。