2022-04-22

2022年以來,動盪與不安似乎如影隨從,A股各大市場指數均陷入調整,尤其是近兩年漲幅居前的成長股,大部分回撤幅度超過20%。

在港股,恒生指數陷入「至暗時刻」,自2月中旬起一個月內竟最高下挫愈25%。這在歷史上,大市指數在一個月內發生如此大幅度的急跌行情應該是屈指可數的。反觀海外各大市場,同樣陷入高位震盪的趨勢,甚至有指數破位的風險。

這不得不引起重視:2022年,到底有哪些利空因素?讓前兩年順風順水的資本市場,變成現在投資體驗感非常差。

1、在不確定的環境中,要重視一個問題

從整體的環境來看,自年初至今除開疫情反復、地緣政治短期的利空因素,美聯儲加息背後全球貨幣收緊預期是影響全球市場表現最根本的因素。

具體來講,在全球遭受新冠疫情的影響下,以美國為代表的發達經濟國家,通過貨幣增發來穩住經濟,據美財政部及美聯儲網站公佈的數據統計,自2020年2月以來,包括基礎貨幣流動性(M1,M2等)資產負債表的購買、增加財政債務上限、2022年度的預算赤字和一攬子經濟刺激方案等,合計超30萬億美元。

這直接導致全球通脹持續升溫,在4月12日,美國勞工統計局公佈數據顯示,美國3月未季調CPI同比上漲8.5%,續創40年來新高。

在12日晚上,美聯儲理事佈雷納德表示,當下美聯儲的首要目標就是降低飆升的通脹,相信美聯儲能夠在不引發經濟下滑的情況下,緩和價格壓力。

在業界看來,相比始於2015年12月的上一輪加息週期,本次美聯儲加息進程將明顯加快。在今年3月份加息落地之後,市場對2022年美聯儲的加息預期為至少8次,意味著還有7次加息。當前市場預期5月美聯儲議息會議會加息50BP。

總結來看:以目前的投資環境而言,短期的通脹已經逐漸被各國政府重視並給予手段抑制下去,疊加其他利空因素。

那麼,短期來看,2022年存在諸多的不確定性且是變數之年,而從長期來看,貨幣收縮,通脹被打壓下去之後,前幾年依靠放水漲上去的資產,勢必會迎來承壓。

對於投資者或許引發投資焦慮:對於自身資產,既希望在這種不穩定的環境中實現資產保值,未來又希望能夠有不俗的超額收益。

2、新形勢下投資避險指南:ESG

在任何國家的經濟建設中,都會把發展作為第一要素,所以最確定性的投資方式是跟隨國家發展節奏來去創造超額收益。

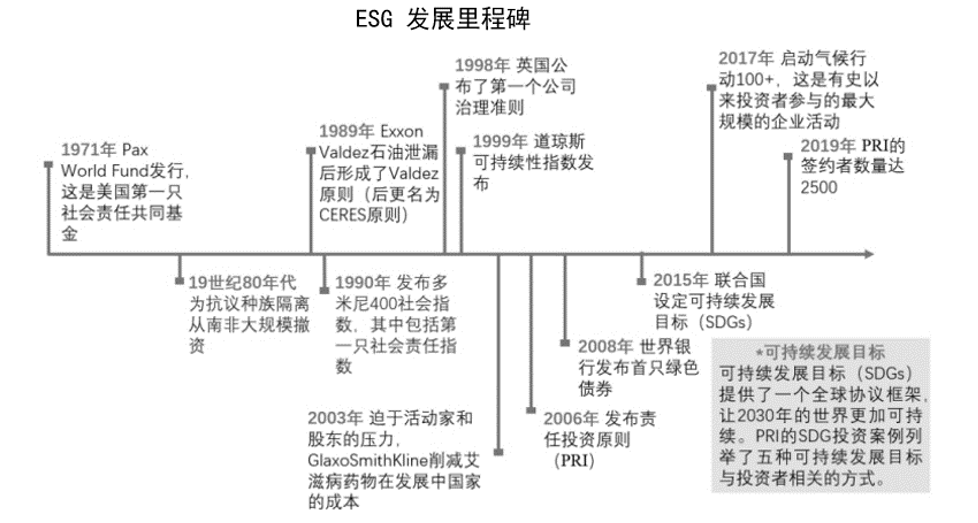

ESG投資,起源於社會責任投資(SRI),其核心是希望探索出一條可持續發展的道路。旨在尋求對環境、社會和企業治理有長期影響並且可以獲取正向收益的長期價值投資。

ESG,三個字母分別是環境、社會責任、公司治理的縮寫,是提倡責任投資和弘揚可持續發展的新興投資方式。簡單來說就是基金經理在投資時,將上述三個最重要的因數納入投資分析,來評估企業運營的可持續性和社會影響,旨在獲得長期穩定的超額收益。

當上市公司面對自身或市場系統性危機時,有足夠社會責任的公司往往能更好抵禦信任危機,這反映在股票長期回報上則更加穩定、能具備戰勝市場的可能。

不難發現:ESG,是與國家發展戰略不謀而合的投資策略。

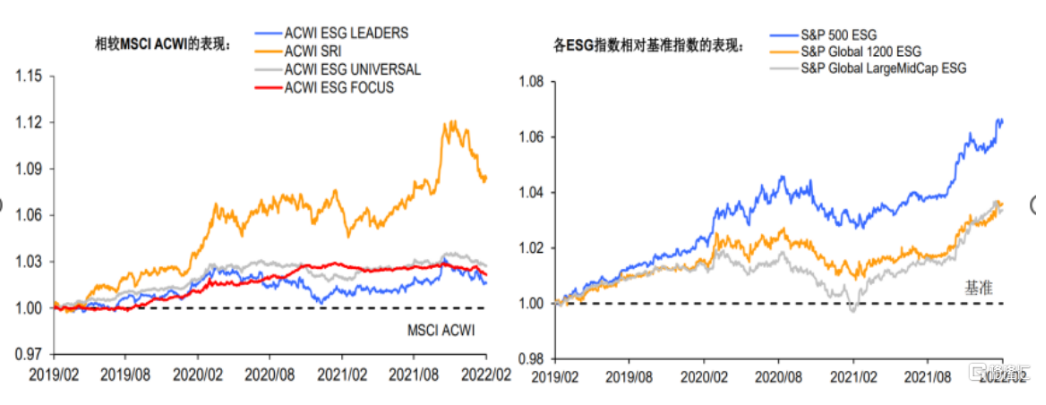

從市場角度來看,該策略展現了不俗的收益。MSCI(摩根士丹利資本國際公司)全球ESG系列指數相對MSCI全球指數,標普ESG系列指數相對於基準指數,均存在超額收益 。另據GSIA的一組數據,2018-2020年,全球可持續投資資產規模從30.7萬億美元增至35.3萬億美元,年均複合增長率為7.2%,遠超傳統資產3%的增速。

(來源:Bloomberg,東吳證券研究所)

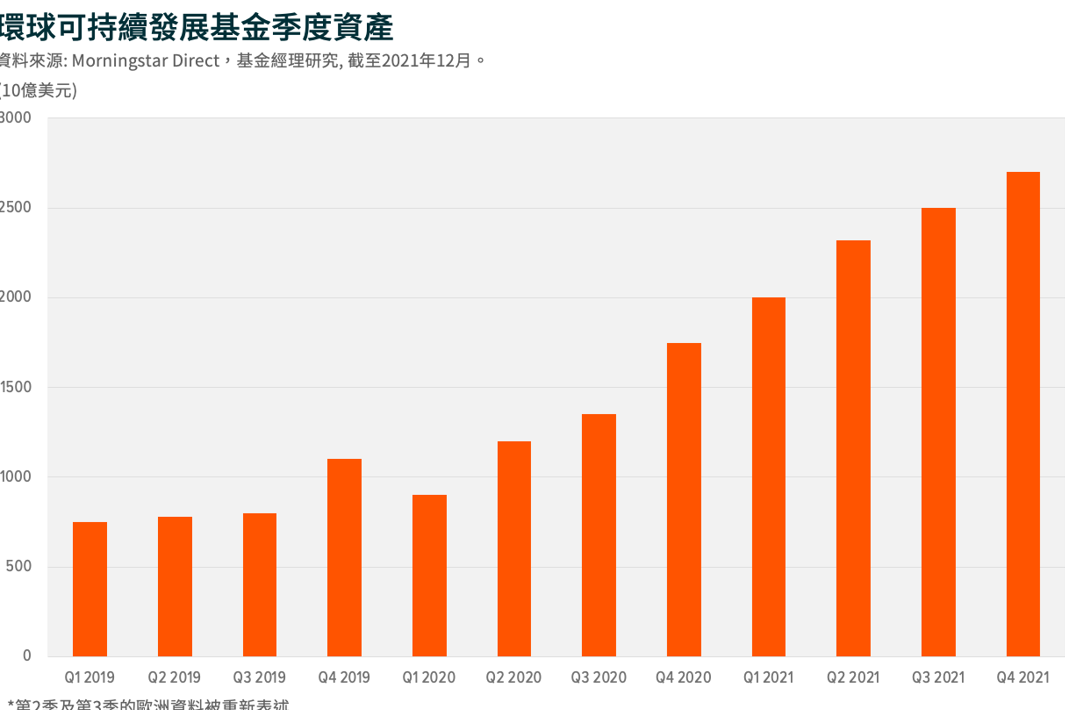

而且,自2016年以來,海外ESG投資發展迅速,愈見普及。據GSIA統計,2020年底歐洲+美國+加拿大+日本+大洋洲的ESG資產管理規模達到了35.3萬億美元,占以上地區總資產管理規模的35.9%,過去四年複合增速11.5%,也明顯高於總規模增速的4.7%。而據Morningstar Direct資料顯示,截至2021年12月底,環球可持續發展基金規模連續7個季度擴大,已達到2.7萬億美元。

尤其是在2020年3月全球疫情爆發之後,當時有分析涵概全球具有代表性的ESG指數,發現2020第一季度,88%的表現優於其基準,證明在市場存在下行風險時,ESG策略具備投資韌性。

總結來說,ESG投資策略是一種具備投資潛力、並且隨著時代發展會越來越常見的投資策略,伴隨ESG策略韌性持續得到驗證,在2022年市場不確定因素頻頻擾動的背景下,ESG更有望上升至前所未有的高度,開啟發展新時代。

3、越來越重視ESG的今天,投資者該用何種方式去擁抱?

隨著相關政策加速出臺,各大市場的上市公司在ESG層面的披露日見完善,以此來完成企業經濟價值與社會責任價值的發展統一。

ESG作為一種投資策略,從投資者的角度來看,跟專業的投資機構相比,多數普通投資者其實並沒有足夠的時間精力和知識體系做到刷選真正具備ESG效益的企業。

所以,能夠讓投資者既能不用耗費太多時間來參與ESG投資,又能在操作上簡單化並具有性價比優勢的投資方式,是當下投資者的痛點問題。

從各類的投資工具來看,ESG基金不失為一個好方法,尤其是通過ETF的方式參與。仔細來講,投資者可把ESG ETF看作單一股票進行買賣,已經把一攬子獲得ESG分析認可的多家企業覆蓋,達到分散投資,降低風險的作用,而且ETF擁有操作簡單及購買門檻,收費低的優勢。

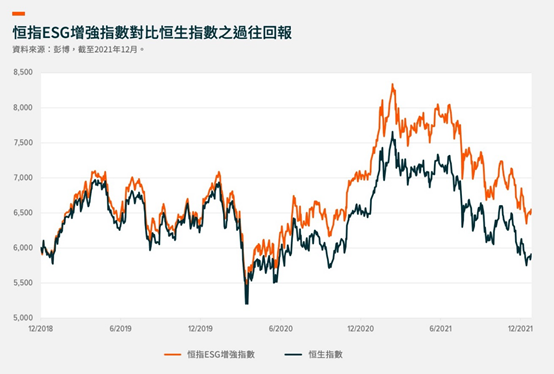

以Global X 恒生ESG 策略為例,是以恒指 ESG增強指數為追蹤指數,該增強指數通過使用ESG傾向規則和排除法,套用ESG考慮因素在恒指之上。從收益數據來看,Global X 恒生ESG 策略也是穩步跑羸大市指數,從2018年12月至2021年12月,累計總回報率為9.2%,同期恒指總回報則為-1.4%。

對比於該時間段港股整體的投資環境,Global X 恒生ESG 策略所追蹤的指數,其收益率呈現了ESG投資策略的超額回報以及韌性。

值得一提的是,Global X 恒生ESG 策略一年內持續收費僅為0.29%,不僅僅擁有較低的購買門檻,而且入場費相對互惠基金為低,管理費用極具優勢。此外,以每手計算,該ETF入場費僅數百港元,便可投資於數十家在香港的頂尖可持續發展的公司。

結尾部分

投資最確定性的收益,那就需要看出國家甚至全球經濟的發展趨勢,而ESG策略無疑是與國家發展戰略不謀而合的投資策略,在普通投資者缺乏投研能力的背景下,基金投資往往是一個非常不錯的辦法。

ESG ETF則是給普通投資者提供了十分方便的ESG投資渠道,從Global X 恒生ESG 策略身上,看的出作為ESG策略逆市獲取超額收益的不俗成績,以及為投資者參與給與的多重優勢。

免責聲明:本文轉載自其它媒體,轉載目的在於傳遞更多信息,並不代表本網贊同其觀點和對其真實性負責,亦不負任何法律責任。本站所有資源全部收集於互聯網,分享目的僅供大家學習與參考,如有版權或知識產權侵犯等,請給我們留言。